従業員持株会とは

従業員持株会とは、会社の従業員が金銭を拠出し、会社の株式を取得することを目的として運営する組織です。

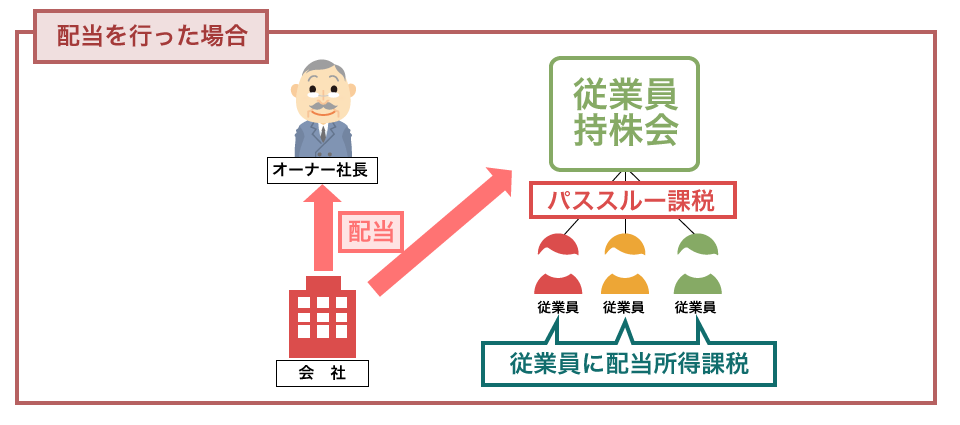

持株会を通して配当を行うことで、従業員の財産形成、経営への参加意識が向上し、モチベーションアップにつながります。

組織の形態にはいくつかありますが、中小企業・零細企業の事業承継や相続対策として利用する場合は、下記のいずれかの形態をとるケースがほとんどです。

①民法上の組合

②従業員が株主となっている場合

②は議決権の問題や退職時の買取り価格の問題などが生じるため、①の民法上の組合を利用する中小企業が多いです。

〈活用方法〉

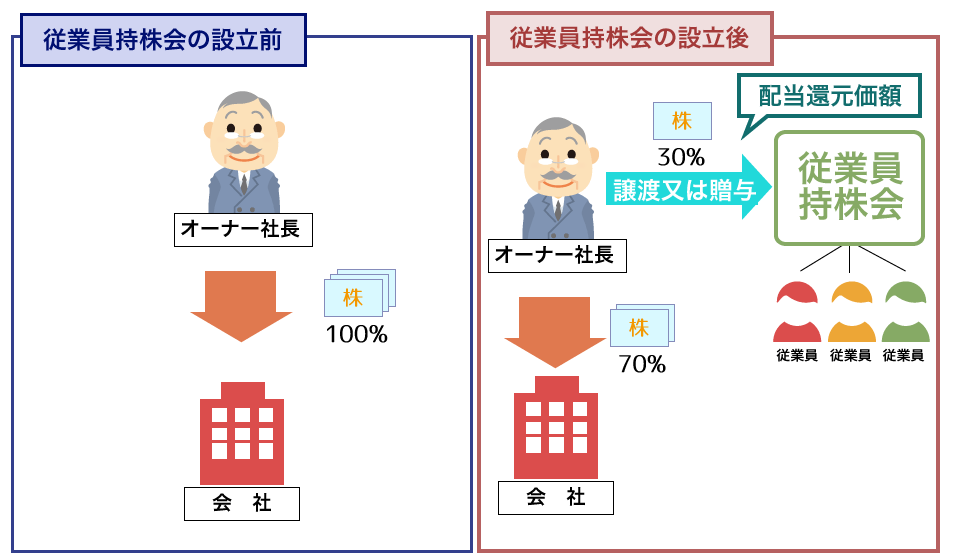

従業員持株会は、主にオーナー社長の自社株式対策としての活用が考えられます。

従業員持株会へオーナー社長所有の自社株式の一部を譲渡または贈与することで、自社株式を社外に流出することなく、オーナー社長の相続財産を減らすことが出来ます。

通常、オーナー社長所有の自社株式を減らそうと、会社が買い取ったり、親族へ譲渡や贈与をしますと、高い評価方法を適用しなければならず、多くの資金が必要になったり、多額の贈与税が発生してしまいます。

しかし、従業員持株会への譲渡や贈与は、配当還元価額(低い評価方法)により評価することが出来るので、資金や納税の負担が少なくて済みます。

〈注意点〉

(1)従業員持株会へ譲渡または贈与する株式は、経営に影響がない株数(発行済み株式総数の3分の1)以下にすること。

(2)株式の譲渡制限会社としておくこと

(3)従業員持株会の規約を整備しておくこと

(4)持株会へ移転する株式は、配当優先無議決権株式にしておくことで持株会に議決権を持たせないことも可能

〈民法上の組合とは〉

民法上の組合(民法第667条)である従業員持株会の特徴を列挙します。

- 従業員持株会自体が株主となる(株式の名義は従業員持株会の理事長)

- 従業員は、株式を直接保有せず、持ち分のみを保有することになる

- 議決権は、従業員持株会が有する

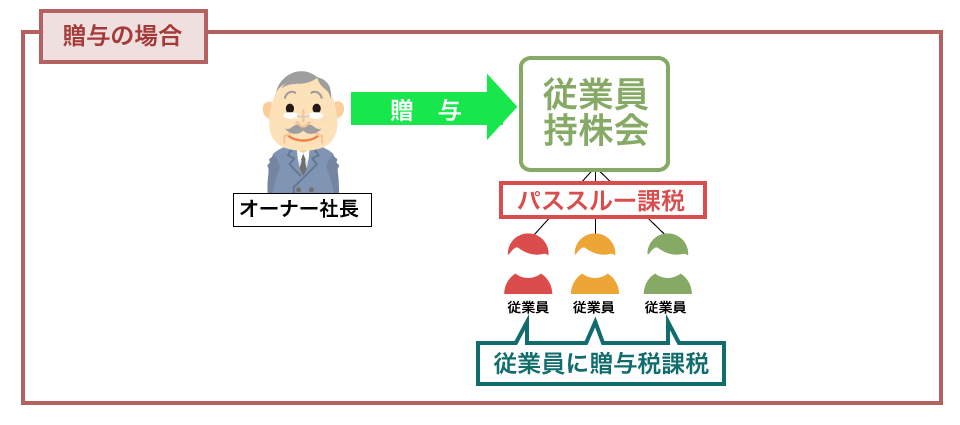

- 従業員持株会への自社株式の贈与は、加入従業員への贈与となり、従業員に贈与税の負担が生ずる

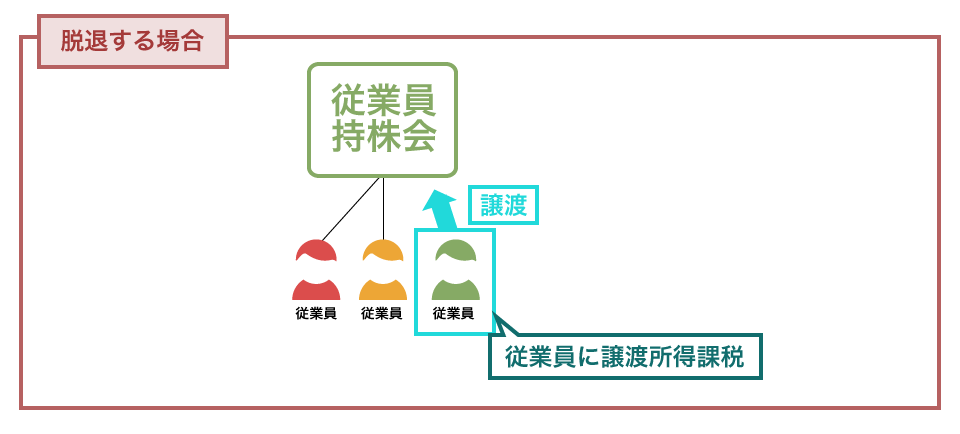

(パススルー課税) - 従業員持株会に加入する社員が退職する場合には、持株会から持ち分の払戻しを受けるだけであり、株式の買取りではない

〈設立から脱退までにかかる税金〉

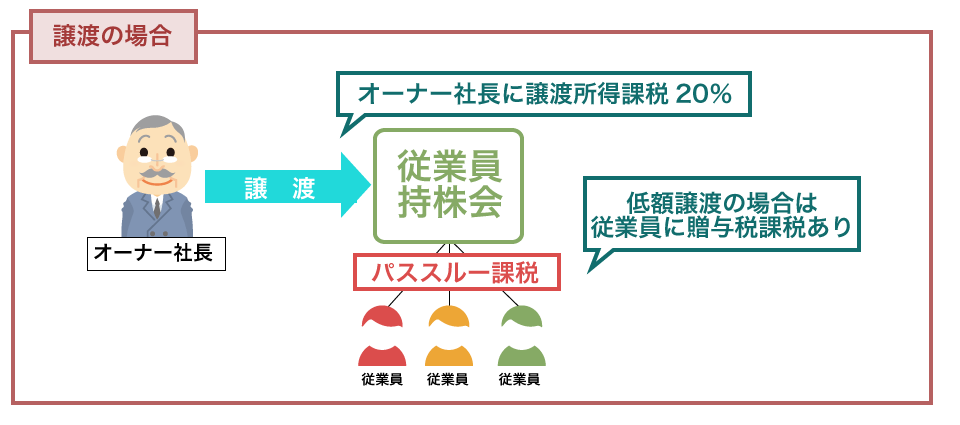

※ 配当還元価額により評価が可能。

※ 配当還元価額により譲渡を行う事で、譲渡所得課税の金額は限定的になると思われる。

※ 低額譲渡の場合は、持株会の加入従業員に贈与税課税される場合がある。

※ 配当還元価額により評価が可能。

※ 従業員持株会への贈与は、持株会加入の従業員への贈与となるが、年110万以下であれば

贈与税非課税。

※ 持株会への配当は、持株会加入の従業員への配当となり

従業員に配当所得課税がされる。(税率20%)

※ 各従業員は、確定申告を行わなければならないが、年10万円以下の配当であれば申告不要。

※ 確定申告を行う場合は、配当控除が受けられる。

※ 従業員持株会は、退職従業員より株式を買い取るため、従業員に20%の譲渡所得課税。

※ 配当還元価額による買取りが可能のため、譲渡所得課税は限定的となる。